相続土地国庫帰属制度とは?|負担金はいくら?要件は?メリットは?

所有者不明の土地が社会問題になっています。相続した土地を登記もそのままに放置されているなどの理由から、所有者が分からなくなっている土地が増えているのです。

その解決方法の1つとして、相続土地国庫帰属制度があります。

本記事では、この相続土地国庫帰属制度について活用するための要件や、メリット・デメリット、気になる負担金の額などについてご紹介します。

目次

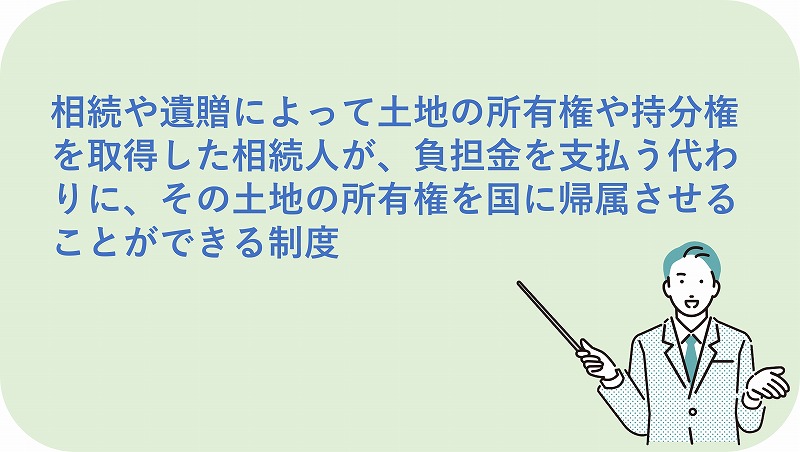

1.相続土地国庫帰属制度とは?

要するに、相続しても不要な土地は、一定の負担金を支払うことで国がもらってくれる制度ということになります。この制度は、「相続等により取得した土地所有権の国庫への帰属に関する法律(以下「相続土地国庫帰属法」)」により規定されています。

所有権が国に移転すると、土地の管理は国がしなければなりません。負担金とは、この管理費用を申請者に一部負担させるための、10年分相当の土地の管理費です。

この制度のポイントは、利用対象者が相続や遺贈で土地を取得した「相続人」に限定されていることです。したがって、原則としてこの制度を利用できるのは、「相続人」に限られます。

ただし、相続人から土地の持分を取得した人は、他の相続人と共同でこの制度を利用するための申請をすることが可能になります。

1-1.いつから始まる?

相続土地国庫帰属法が施行されるのが、2023年4月27日となります。

そのため、この制度が開始されるのは、2023年4月27日からとなります。

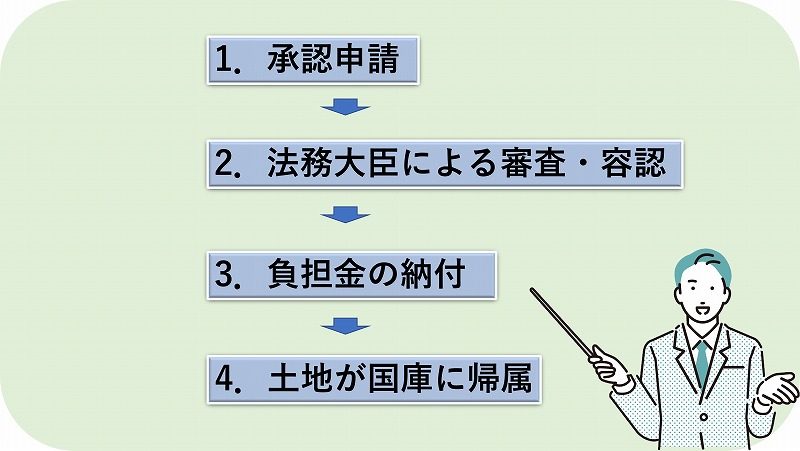

2.相続土地国庫帰属制度の利用方法

相続土地国庫帰属制度を利用するには、次のステップを経る必要があります。1つずつ解説します。

2-1.相続土地国庫帰属制度の承認申請

相続土地国庫帰属制度を利用するには、法務大臣の承認を受ける必要があるため、まず承認の申請をしなければなりません。土地を共有する所有者は、全員で申請しなければなりません(相続土地国庫帰属法2条2項)。

申請は、次の事項を記載した申請書と添付書類を、その土地を管轄する都道府県の法務局・地方法務局の本局に提出して行います(郵送も可)。

- 承認申請者の氏名または名称

- 承認申請者の住所

- 承認を受けたい土地の所在・地番・地目・地積

- 手数料の額

- 申請者の電話番号など連絡先

- 申請年月日

申請書に添付する書類

すべての申請者が添付する書類

- 承認申請に係る土地の位置及び範囲を明らかにする図面

- 承認申請に係る土地と当該土地に隣接する土地との境界点を明らかにする写真

- 承認申請に係る土地の形状を明らかにする写真

- 申請者の印鑑証明書

記載例は、以下のサイトでご覧になることができます。

【参考外部サイト】「添付書類」|法務省

遺贈を受けた相続人が添付する書類

相続人が遺贈を受けたことを証する以下の書類などをまとめた書面一式

- 遺言書

- 被相続人の出生から死亡までの戸籍全部事項証明書、除籍謄本又は改製原戸籍謄本

- 被相続人の除かれた住民票又は戸籍の附票

- 相続人の戸籍一部事項証明書

- 相続人の住民票又は戸籍の附票

- 相続人全員の印鑑証明書

承認申請者と所有権登記名義人が異なる場合の添付書類

土地の所有権登記名義人または表題部所有者から相続または一般承継があったことを証する以下の書類などをまとめた書面一式

- 亡くなった方の出生から死亡までの戸籍全部事項証明書、除籍謄本又は改製原戸籍謄本

- 亡くなった方の除かれた住民票又は戸籍の附票

- 相続人の戸籍一部事項証明書

- 相続人の住民票又は戸籍の附票

- 遺産分割協議書

土地の情報は、法務局の登記簿を見れば確認することはできます。なお申請の際には審査手数料が発生します。具体的な金額については今のところ不明です。

2-2.法務大臣による審査・承認

申請書の提出後は、法務大臣が要件を審査します。申請された土地が要件を満たしているかを審査するために、土地や周辺地域の実地調査や、関係者からの聴取・資料の提出を求めることができます。

申請は以下の条件に該当すると、却下されてしまいます(相続土地国庫帰属法4条1項)。

- 承認申請を行う権限のない者による申請

- 申請した土地が要件を満たしていない

- 申請書・添付書類の規定や負担金の規定に違反している

- 調査に協力しない

申請の承認や不承認は、通知されます(相続土地国庫帰属法9条)。承認される場合には、承認した旨と納付金の額が記載された承認通知書と共に負担金の納付に関する納入告知書が送付されることになります。

2-3.負担金の納付

承認の通知を受領した翌日から30日以内に負担金を納付します。期間内に納付がなければ、承認の効力は失われてしまいます(相続土地国庫帰属法10条3項)。

納付は、日本銀行や日本銀行代理店(簡易郵便局を除く金融機関(簡易郵便局を除の窓口に持参して、納入告知書を添えて行うほか、インターネットバンキングなどでも行うことができます。申請した土地が共有の場合には、代表者1人が納入告知書を受け取った上で、負担金を納付します。

【参考外部サイト】「相続土地国庫帰属制度に関するQ&A」|法務省

2-4.土地の国庫帰属

負担金が納付された時点で、土地の所有権は、国庫に帰属することになります(相続土地国庫帰属法11条1項)。

3.相続土地国庫帰属制度を利用できる要件

相続土地国庫帰属制度を利用できる要件について考えてみましょう。

この制度をご利用になれるのは、前述した通り、相続人と相続人から持分を取得した人のみとなります。

3-1.承認申請ができない土地

土地が以下の要件に該当すると、この制度の承認申請をすることができません(相続土地国庫帰属法2条3項)。

- 建物が建っている土地

- 担保権や賃借権などの使用収益を目的とした権利が設定されている土地

- 通路などの他人が使用している・予定されている土地

- 土壌が汚染されている土地

- 境界が不明・帰属や範囲に争いがあるなど権利関係に瑕疵がある土地

3-2.申請が却下される土地

次に以下の要件に該当すると、申請は却下されます(相続土地国庫帰属法5条1項)。

- 崖があり管理に過分の費用・労力がかかる土地

- 工作物や車両、樹木などによって管理や処分が阻害される土地

- 除去しなければ管理・処分ができないものが地下にある土地

- 隣接する土地の所有者などと争訟によらなければ管理・処分ができない土地

- その他管理・処分に過分の費用や労力がかかる土地

3-3.相続土地国庫帰属制度の要件に合致する土地とは

相続土地国庫帰属制度の利用要件に合致する土地は、平たく言えば、「管理・処分になるべく費用がかからないトラブルのない更地」と言えるでしょう。

負担金が支払われ、土地が国に帰属すると、国が管理責任を負うことになります。国としても管理コストをできるだけ抑えながら制度を運用したいのです。

4.相続土地国庫帰属制度の負担金の計算方法

では、相続土地国庫帰属制度の負担金はいくらになるのでしょうか?その計算方法を解説します。

なお、負担金の額の計算は、土地1筆ごとに算出します。

4-1.宅地の負担金の額

都市計画法の市街化区域と用途地域のいずれの指定も受けていない地域の宅地の負担金の額は、面積にかかわらず一律20万円です。

都市計画法の市街化区域と用途地域の指定のある宅地については、次の計算式により算出します。

都市計画法の市街化区域又は用途地域が指定されている地域内の宅地の負担金の額

| ~50㎡ | 国庫帰属地の面積 × 4,070円/㎡ + 208,000円 |

|---|---|

| 50㎡超~100㎡ | 国庫帰属地の面積 × 2,720円/㎡ + 276,000円 |

| 100㎡超~200㎡ | 国庫帰属地の面積 × 2,450円/㎡ + 303,000円 |

| 200㎡超~400㎡ | 国庫帰属地の面積 × 2,250円/㎡ + 343,000円 |

| 400㎡超~800㎡ | 国庫帰属地の面積 × 2,110円/㎡ + 399,000円 |

| 800㎡超~ | 国庫帰属地の面積 × 2,010円/㎡ + 479,000円 |

4-2.田・畑の負担金の額

市街化区域、用途地域、農業振興地域の整備に関する法律の農用地区域、土地改良事業等の施行区域のいずれの区域にも該当しない田や畑の負担金の額は、面積にかかわらず一律20万円です。

一方で、次の区域に該当する田畑の場合には、以下の計算式により算出します。

都市計画法の市街化区域又は用途地域が指定されている地域内の農地

農業振興地域の整備に関する法律の農用地区域内の農地

土地改良事業等の施行区域内の農地

| ~250㎡ | 国庫帰属地の面積 ×1,210円/㎡ + 20,8000円 |

|---|---|

| 250㎡超~500㎡ | 国庫帰属地の面積 ×850円/㎡ + 298,000円 |

| 500㎡超~1,000㎡ | 国庫帰属地の面積 ×810円/㎡ + 318,000円 |

| 1,000㎡超~2,000㎡ | 国庫帰属地の面積 ×740円/㎡ + 388,000円 |

| 2,000㎡超~4,000㎡ | 国庫帰属地の面積 ×650円/㎡ + 568,000円 |

| 4,000㎡超~ | 国庫帰属地の面積 ×640円/㎡ + 608,000円 |

4-3.森林の負担金の額

森林の負担金の額は、すべて面積に応じた負担金の額となり、以下の計算式により算出します。

| ~750㎡ | 国庫帰属地の面積 ×59円/㎡ +210,000円 |

|---|---|

| 750㎡超~1,500㎡ | 国庫帰属地の面積 ×24円/㎡ +237,000円 |

| 1,500㎡超~3,000㎡ | 国庫帰属地の面積 ×17円/㎡ +248,000円 |

| 3,000㎡超~6,000㎡ | 国庫帰属地の面積 ×12円/㎡ +263,000円 |

| 6,000㎡超~12,000㎡ | 国庫帰属地の面積 ×8円/㎡ +287,000円 |

| 12,000㎡超~ | 国庫帰属地の面積 ×6円/㎡ +311,000円 |

4-4.その他の土地の負担金の額

雑種地、海浜地、原野といったその他の土地の負担金の額は、一律20万円となります。

4-5.負担金額算定の特例

なお、負担金の額は、土地1筆ごとに算出しますが、同種目の土地が隣接する場合に限り、2筆以上の土地を1つの土地とみなして、負担金の額を算定することを申し出ることができる特例があります。

特例の適用を受けることができれば、2筆の土地を1筆の土地の負担金で国庫に帰属させることができます。

ここまでの出典:「相続土地国庫帰属制度の負担金」|法務省

5.相続土地国庫帰属制度のメリット・デメリット

では、相続土地国庫帰属制度には、どのようなメリット・デメリットがあるのでしょうか。

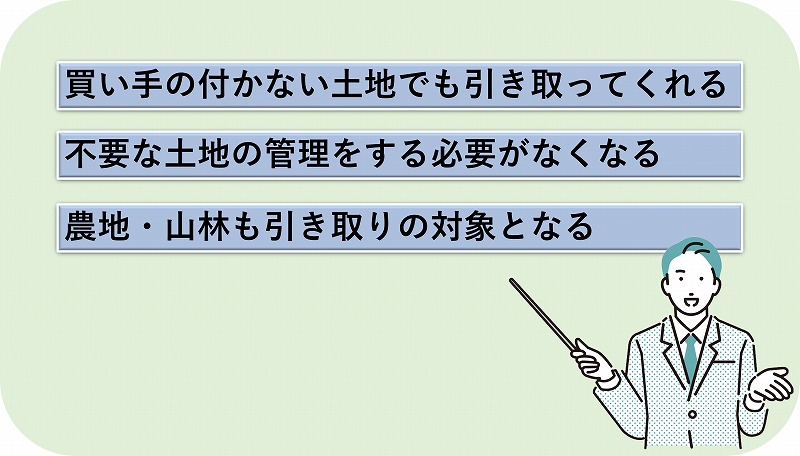

5-1.相続土地国庫帰属制度のメリット

買い手の付かない土地でも引き取ってくれる

この制度を利用しようと考える方は、相続で不要な土地を取得した方でしょう。田舎の不要な土地などは、不動産会社に依頼したとしても、なかなか買い手が現れないのが現実であることはご存知の通りです。土地を換金できるまでは、固定資産税がかかり、管理費もばかになりません。

負担金の額と売却できた際の金額を比べると、負担金を支払っても、国に引き取ってもらうほうが、安く済むケースは多いはずです。

不要な土地の管理をする必要がなくなる

この制度を利用すると、土地は国に帰属することになり、固定資産税の支払いや、管理の必要がなくなります。

所有権は国に移転するため、思い出の詰まった土地だとしても、しっかりと管理してくれるでしょう。

山林や農地も引き取りの対象となる

相続した土地が農地の場合には、売却する際に厳しい条件があるため、売却が難しいことがあります。

また、山林は、通常不便な場所にあるため、個人で管理するには限界があります。農地や山林を相続した方にとっては、この制度を利用するメリットは大きいと言えるかもしれません。

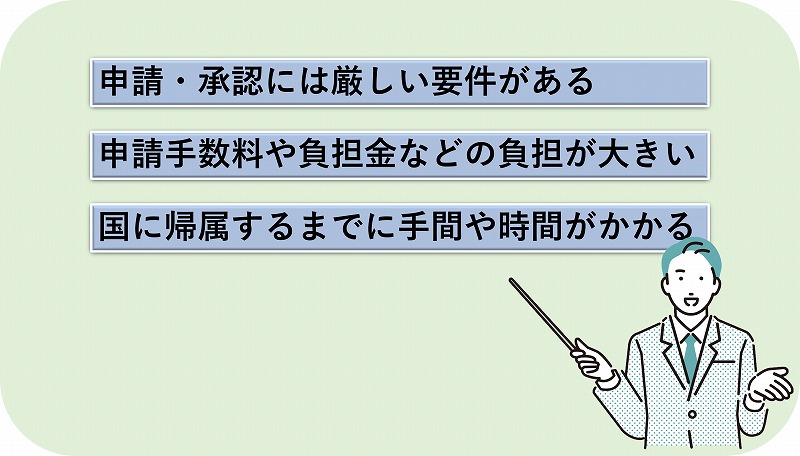

5-2.相続土地国庫帰属制度のデメリット

申請・承認には厳しい要件がある

申請するにも、承認を得るにも相続土地国庫帰属制度の利用には、厳しい要件が設定されています。

要件をクリアした土地にしか利用できないといったデメリットがあります。

申請手数料や負担金などの負担が大きい

ここまで解説した通り、相続土地国庫帰属制度を利用するためには、申請手数料や負担金を支払わなければなりません。

相続した土地の所有権が国に移転してしまう上に、それなりの額を国に納めなければなりません。加えて土地上に建物がある場合や、埋蔵物がある場合には、更地にする、埋蔵物を掘り出すなど要件を満たすための費用もかかってしまいます。

国に土地が帰属するまで手間や時間がかかる

相続土地国庫帰属制度は、まだ始まっていない制度のため、申請から土地が国に帰属するまでの期間をはっきりと言うことはできません。

しかし、申請から調査して承認が下りるまでは、それなりに時間がかかることは想像に難くないでしょう。

先述した通り、土地が要件を満たしていなければ、要件に合致させるために、さらに手間や時間がかかってしまいます。

相続土地国庫帰属制度についてのよくある質問(FAQ)

相続土地国庫帰属制度についての相談はできるの?

相談窓口は、承認申請をする土地を管轄する都道府県の法務局・地方法務局の本局となります。

固定資産税はいつまで支払わなければならないの?

固定資産税は、1月1日時点で土地の所有者として固定資産課税台帳に登録している人が負担します。

相続土地国庫帰属制度で承認がなされると、土地が国に帰属後、相続人から国への土地所有権の移転登記がなされます。翌年の1月1日時点で登記手続きが終了していれば、固定資産課税台帳には国が所有者として登録されているため、翌年からは、固定資産税を支払う必要はなくなります。

ただし、12月に国から承認を得た場合には、相続人から国への移転登記が翌年の1月になることがあり、12月に承認を受けたとしても、翌年の固定資産税を負担しなければならないことがあります。

まとめ

ここまで、相続土地国庫帰属制度についてご紹介してまいりました。

遺産に不動産があると、遺産分割が難しいことから相続人間の紛争に発展してしまうことも、珍しくありません。

遺産相続が争いになる前に、相続土地国庫帰属制度の利用などの検討を、弁護士にご相談してみてはいかがでしょうか。