2023年贈与税の生前贈与加算が延長!相続税節税に贈与が使えない?

暦年贈与を行うと、遺産総額を抑えることができるため相続税の節税に繋がることは、相続税に関心のある方はご存知の通りです。

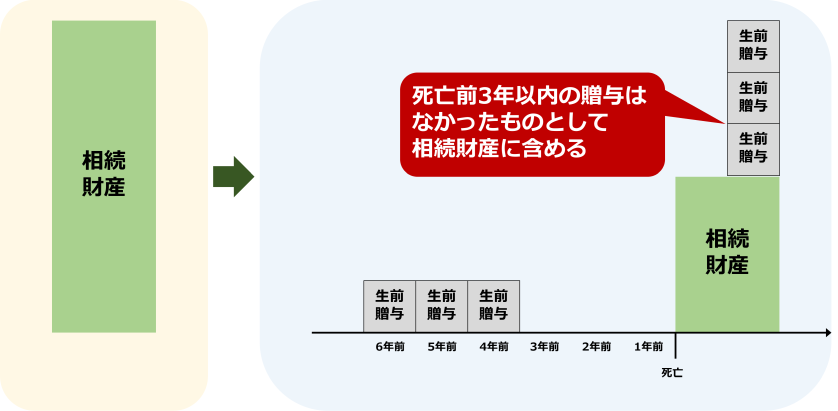

ただし、相続開始前3年間の贈与の額は、遺産総額に加算して相続税を算出するために、節税効果はなくなってしまいます。

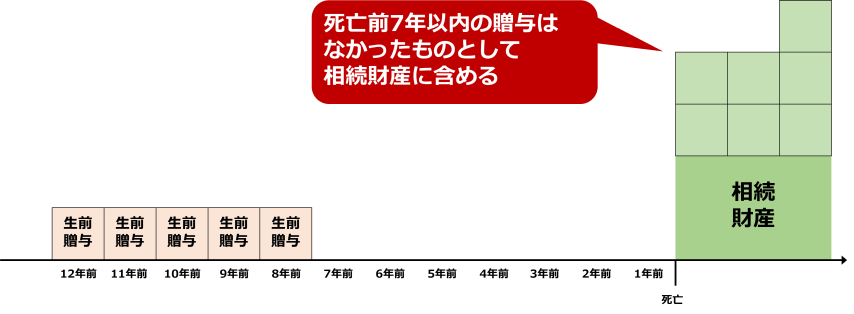

しかし、この令和5年度の税制改正正大綱では、この相続開始前の3年を7年に延長することになりました(※)。

そこで、この延長の狙いとどのような影響があるのかについてまとめてみます。

※ ただし、延長した4年分については、一定額まで相続財産に加算しないとしています。

目次

1.生前贈与加算の期間が延長される理由

最初に、なぜ生前贈与加算の年数が延長されることになるのか、その理由について考えてみましょう。

1-1.相続税より高い贈与税の税率

高齢者に資産が集中し、若年層への資産移転が進んでいないことが問題となっていたことをご存知の方は多いと思います。

理由の1つに最高55%という贈与税の税率の高さが挙げられます。現行の法律の下では、生前贈与により資産を移転すると、相続税より税率が高いため、税負担は重くなります。したがって、同じ資産を移転するにも、相続時に移転したほうが節税になるということになります。

相続税の税率

| 基礎控除後の 各法定相続人の取得金額 |

税率 | 控除額 |

|---|---|---|

| ~1,000万円以下 | 10% | - |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

贈与税の税率

【特例贈与財産用(特例税率)】

特例贈与とは、祖父母・父母から18歳以上の子・孫への贈与を指します。

| 基礎控除後の課税価格※ | 税率 | 控除額 |

|---|---|---|

| ~200万円以下 | 10% | - |

| 200万円超~400万円以下 | 15% | 10万円 |

| 400万円超~600万円以下 | 20% | 30万円 |

| 600万円超~1,000万円以下 | 30% | 90万円 |

| 1,000万円超~1,500万円以下 | 40% | 190万円 |

| 1,500万円超~3,000万円以下 | 45% | 265万円 |

| 3,000万円超~4,500万円以下 | 50% | 415万円 |

| 4,500万円超~ | 55% | 640万円 |

【一般贈与財産用(一般税率)】

一般贈与とは、特例贈与以外の贈与を指します。具体的には、兄弟間、夫婦間、父母から未成年者への贈与などへの贈与です。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| ~200万円以下 | 10% | - |

| 200万円超~300万円以下 | 15% | 10万円 |

| 300万円超~400万円以下 | 20% | 25万円 |

| 400万円超~600万円以下 | 30% | 65万円 |

| 600万円超~1,000万円以下 | 40% | 125万円 |

| 1,000万円超~1,500万円以下 | 45% | 175万円 |

| 1,500万円超~3,000万円以下 | 50% | 250万円 |

| 3,000万円超~ | 55% | 400万円 |

1-2.相続税と贈与税の一体化

一方で、資産の移転時期にかかわらず同額の税金が発生することにすれば、税制上の差異がなくなるため、資産の移転自体は促されやすくなることになります。

これを、「相続税と贈与税の一体化」と言います。

生前贈与加算を3年から7年に延長することは、資産移転のタイミングによる税制上の差異を減少させる方向に働きます。

したがって、生前贈与加算延長は、相続税と贈与税の一体化の一貫と解されるため、高齢層から若年層への資産移転を促す狙いが見えてきます。

一方で、相続開始前3年から延長された4年分の贈与も相続税の課税対象となるため、結果として相続税の増税となるのです。

2.暦年贈与は相続税の節税に繋がる?

次に暦年贈与が相続税の節税になるのかについて考えてみます。

2-1.暦年贈与とは

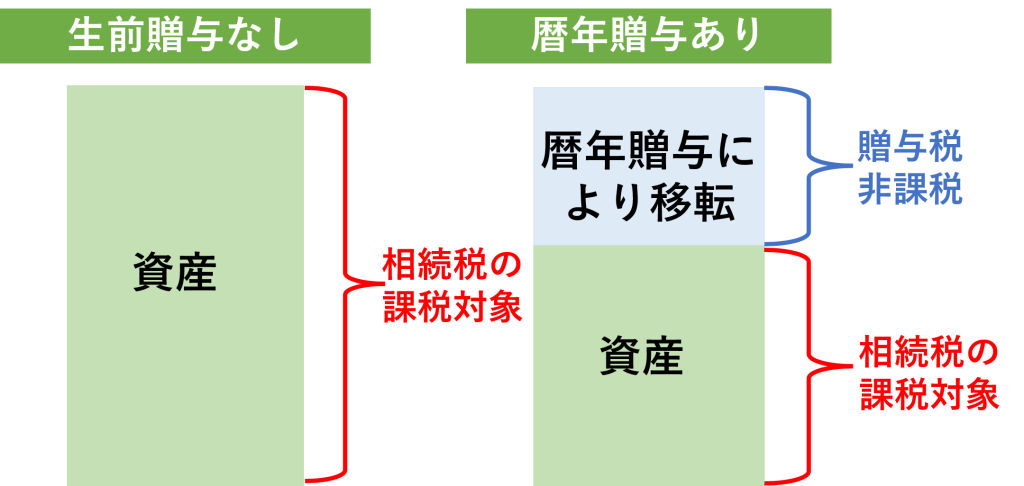

1月1日から12月31日までに行われた総額110万円までの贈与には、贈与税がかかりません。そのため、相続開始までに暦年贈与を行い、資産を子に贈与して自分の資産を減少させると、亡くなったときの遺産が少なくなるため、課税される相続税額を抑えることができます。この年間110万円以内の贈与を暦年贈与と言います。

相続税には、基礎控除が設けられており、基礎控除以下の遺産は相続税が非課税となります。

基礎控除額=3,000万円+600万円×法定相続人の数

したがって、法定相続人の数が1人であれば、暦年贈与を使って遺産総額を3,600万円以下に抑えれば相続税は非課税となります。富裕層の間では、この暦年贈与を使った相続税の生前対策は一般的に行われています。

2-2.暦年贈与は相続税の節税に効果的か?

少々話は横道に逸れますが、すべてのケースで暦年贈与の額が相続税の節税に適正な金額であるとは限りません。

前出の贈与税の税率をご覧いただければお分かりの通り、贈与の額にしたがって税率も上昇していきます。

確かに暦年贈与をすると、贈与税は非課税となります。しかし、贈与税を払っても、暦年贈与を使った場合より相続税と贈与税の合計額が低く抑えられることがあるのです。

相続税を節税するための適切な贈与の額は、以下のサイトでご確認いただくことができます。

3.生前贈与加算の期間が延長された場合の影響

次に、生前贈与加算の期間が3年から7年に延長された場合の影響について具体的に考えてみましょう。

資産1億円を持つ親が、相続税対策を考えて子に生前贈与加算による資産移転を行ったとします。

上記でご紹介した「生前贈与 AIシミュレーション」によると、相続人が子1人の場合の最適な1人当たり暦年贈与の額は486万円となります。

この金額を使って、生前贈与加算の期間が3年の場合と7年の場合を比較してみましょう。

3-1.生前贈与加算の期間3年の場合

被相続人が、贈与の途中で亡くなると、生前贈与加算の期間が3年の場合、3年分1,458万円が相続税の課税対象となります。この金額は、生前贈与をしても、相続税の節税効果がありません。

3-2.生前贈与加算の期間7年の場合

では、7年に延長された場合に、被相続人が贈与の途中でなくなると、7年分3,402万円が相続税の課税対象となってしまいます。

相続税を節税しようと資産を減らしても、この金額については、まったく相続税を減らす効果はありません。

生前贈与加算延長についてのよくある質問(FAQ)

改正で生前贈与加算を使った相続税の節税はできなくなる?

現行の生前贈与加算の対象者は、「相続または遺贈によって財産を取得した人」と規定されているため、相続人にならない者への生前贈与は対象外になります。

例えば、孫や子の配偶者などは、相続人とならない限り、生前贈与加算の対象外です。したがってこれらの人に生前贈与を行うと、相続税の節税対策になります。

ただし、遺贈を受けたり、生命保険金を受け取ると、生前贈与加算の対象になってしまいます。

改正前の贈与はどうなるの?

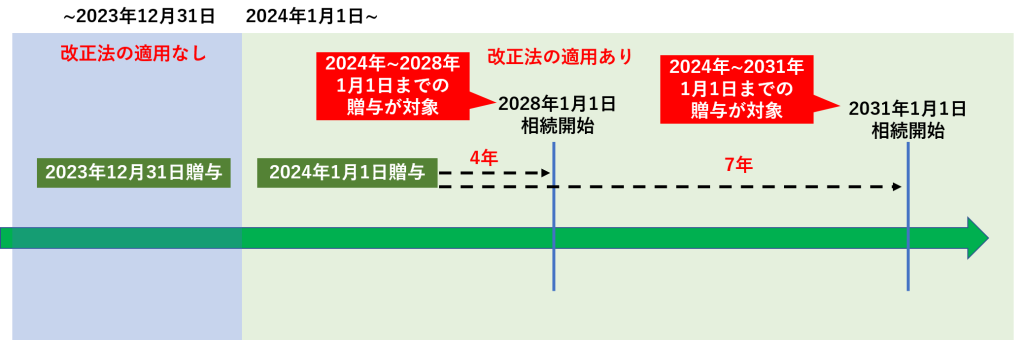

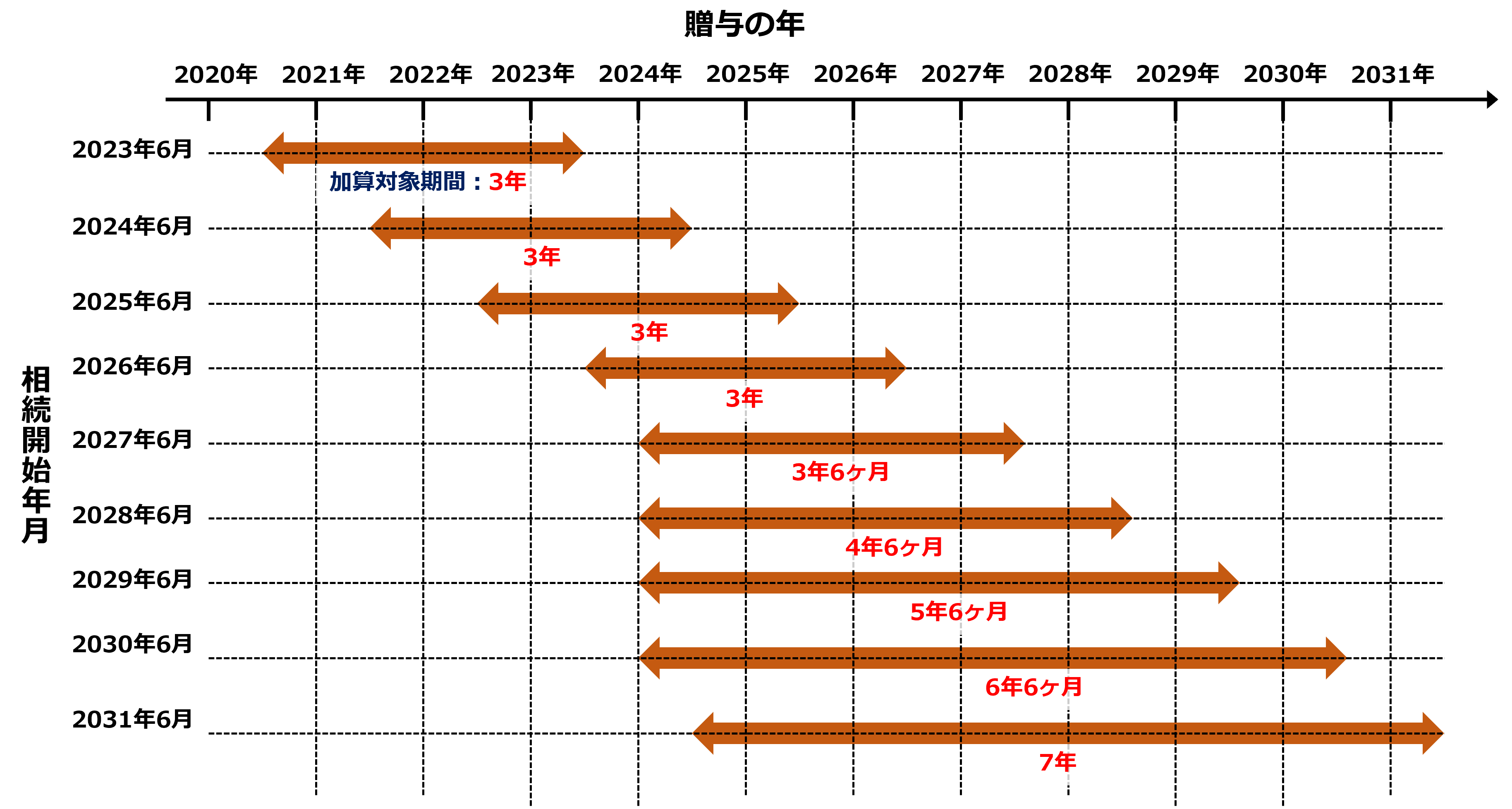

今回の改正が実際に適用されるのは、2024年1月1日以降の贈与が対象となります。

2023年12月31日までの贈与は、生前贈与加算延長の対象とはなりません。

したがって、結果的に生前贈与加算の7年延長が達成されるのは、下図のように2031年1月以降となり、それまでは段階的に延長されることになります(クリニックすると拡大します)。

まとめ

相続税対策として生前贈与を考える場合も10年程度の期間で行われるのが一般的と考えられます。

相続税対策をしている方のインターネットによる年齢別調査によると、60歳以上が55%と圧倒的に他の年齢層を超えています(※)。

生前贈与加算の期間延長で、せっかくの生前贈与が無駄にならないように、この改正を踏まえて対策を講じることをお勧めします。

※【出典】「相続対策をしているかしていないか?」534人へアンケート調査を株式会社AlbaLinkが実施